Indian Crypto Regulations

How to Reduce Crypto Currency Taxes in India | Set off Rules

CryptoCurrency से आय को उसी हेड के हानि से सेट ऑफ किया जा सकता है। अर्थात किसी अन्य हेड की आय के साथ Adjust नहीं किया जा सकता है।

Published

2 years agoon

आम बजट के बाद यह साफ हो गया है कि भारत सरकार क्रिप्टोकरेंसी को देश में बैन नहीं करने जा रही है।

वित्त मंत्री निर्मला सीतारमण ने बजट 2022 में एलान किया है कि क्रिप्टोकरंसी से होने वाली कमाई पर 30 फीसदी की दर से टैक्स देना होगा. खास बात है कि सेंट्रल बैंक यानी रिजर्व बैंक (RBI) भी अपनी डिजिटल करंसी जल्द ही लॉन्च करने जा रही है।

बजट 2022 में क्रिप्टोकरेंसी को लेकर लंबे समय से चल रही अनिश्चितता दूर हुई है. वित्त मंत्री ने क्रिप्टोकरेंसी पर पर बड़ा एलान करते हुए स्पष्टता दी है

क्रिप्टोकरेंसी और अन्य आभासी डिजिटल संपत्तियों VDA (Virtual Digital Assets) पर आयकर नियम 1 अप्रैल 2022 यानी FY 2022-23 से लागू होंगे। इस क्रिप्टो में बहुत सारे तार जुड़े हुए हैं और इससे जटिलताएं बढ़ गई हैं। आइए अब क्रिप्टोकरेंसी से संबंधित कराधान को विस्तार से समझते हैं।

अबतक क्रिप्टोकरंसी पर किसी तरह का टैक्स नहीं देना होता था. इसी वजह से इसे लेकर एक अनिश्चितता थी कि यह देश में निवेश के लिए जारी रहेगी या इस पर बैन लगेगा.

Crypto is legally recognized in India, with a 30% tax.

— CZ 🔶 BNB (@cz_binance) February 1, 2022

वित्त मंत्री निर्मला सीतारमण ने एक बात और साफ की है कि जहां क्रिप्टोकरंसी पर होने वाली आय पर टैक्स लगेगा, वहीं अगर इस पर घाटा हुआ तो भी टैक्स देना होगा. क्रिप्टोकरेंसी ही नहीं किसी भी वर्चुअल एसेट्स के ट्रांसफर पर होने वाली आय पर 30 फीसदी का टैक्स लगेगा. वहीं एक निश्चित सीमा से अधिक के ट्रांजेक्शन पर टीडीएस भी लगाने का एलान किया गया है. फिलहाल इस कदम से यह तय है कि सरकार क्रिप्टोकरंसी पर किसी तरह का बैन नहीं लगाने जा रही है. लेकिन इससे होने वाली आय पर भारी भरकम टैक्स लगा दिया गया है. सरकार के इस कदम से क्रिप्टोकरंसी में निवेश को लेकर ट्रांसपेरेंसी बढ़ेगी.

निवेश के लिए नया एसेट क्लास

अब ट्रेडर्स इस एसेट क्लास में बिना किसी डर के ट्रेड कर सकते हैं. बजट ने क्रिप्टो करेंसी ट्रेडिंग पर कानूनी अनिश्चितता को दूर कर दिया है. क्रिप्टो में लोग ट्रेड कर सकते हैं लेकिन उन्हें टैक्स देना होगा. हालांकि यह देखा जाना है कि अगर कॉर्पोरेट क्रिप्टो में ट्रेड करते हैं, तो कॉर्पोरेट टैक्स लागू होता है या 30 फीसदी टैक्स या जो भी अधिक हो.

जल्द आएगी देश की पहली डिजिटल करंसी

2023 तक भारतीय रिजर्व बैंक (RBI) अपनी डिजिटल करेंसी को अलग से लॉन्च करेगा जो बाकी मुद्राओं की तुलना में अधिक सुरक्षित और स्थिर होगी. आसान भाषा में कहें रिजर्व बैंक ऑफ इंडिया कागजी करेंसी छापता है, ठीक उसी तरह उसकी सील वाली डिजिटल करेंसी भी आएगी, जिससे लोग उसमें निवेश कर सकेंगे

क्या है Crypto Currency पर टैक्स का फॉर्मूला?

डिजिटल करेंसी के हर एक ट्रांजेक्शन (Transaction) (एक सीमा से अधिक) पर सरकार को अलग से एक फीसदी टीडीएस (TDS) देना होगा.

अगर किसी शख्स ने डिजिटल मुद्रा में निवेश किया है तो यह निवेश उसकी संपत्ति है.

अब अगर यह शख्स इस संपत्ति को किसी और को ट्रांसफर करता है तो उसे उस संपत्ति की कुल लागत पर एक प्रतिशत की दर से अलग से टीडीएस देना होगा.

TDS का मतलब सोर्स पर टैक्स कटौती है. यानी वह कर जो किसी सोर्स पर लगाया जाता है.

CryptoCurrency से आय को उसी हेड के हानि से सेट ऑफ किया जा सकता है। अर्थात किसी अन्य हेड की आय के साथ Adjust नहीं किया जा सकता है।

साथ ही यदि किसी वित्तीय वर्ष में CryptoCurrency से आय नकारात्मक हैं तो उसे Carry Forward भी नहीं किया जा सकता है।

सबसे महत्वपूर्ण बात यह है कि क्योंकि क्रिप्टोकरेंसी डीसेंट्रलाइज्ड होती है, इसलिए सेंट्रल बैंकों के पास अर्थव्यवस्था में मनी सप्लाई को कंट्रोल करने उनकी सबसे जरूरी कार्यक्षमताओं नहीं होगी।

क्रिप्टोकरेंसी के तेजी पॉपुलर होने की एक वजह ये भी थी इसपर कोई टैक्स नहीं लगता था. अब जब इस पर हैवी टैक्स का ऐलान कर दिया गया तब छोटे निवेशक इसमें निवेश करेंगे या नहीं देखने वाली बात होगी.

इसके अलावा सरकार की अपनी डिजिटल करेंसी जारी होने का मतलब है सरकार प्राइवेट क्रिप्टोकरेंसी में निवेश को कम करवाना चाहती है. अब ऐसे में छोटे निवेशक जो क्रिप्टो में पैसे लगाकर प्रॉफिट कमाना चाहते हैं वो इससे बचते हुए नजर आएंगे

उपहार में दिए गए Digital Assets पर Taxation

सरकार क्रिप्टोकरंसी में कर चोरी के संबंध में हर संभव लूप होल को कवर करने की कोशिश कर रही है, इसलिए उन्होंने प्राप्तकर्ता के हाथों में क्रिप्टो गिफ्टिंग को कर योग्य बना दिया है।

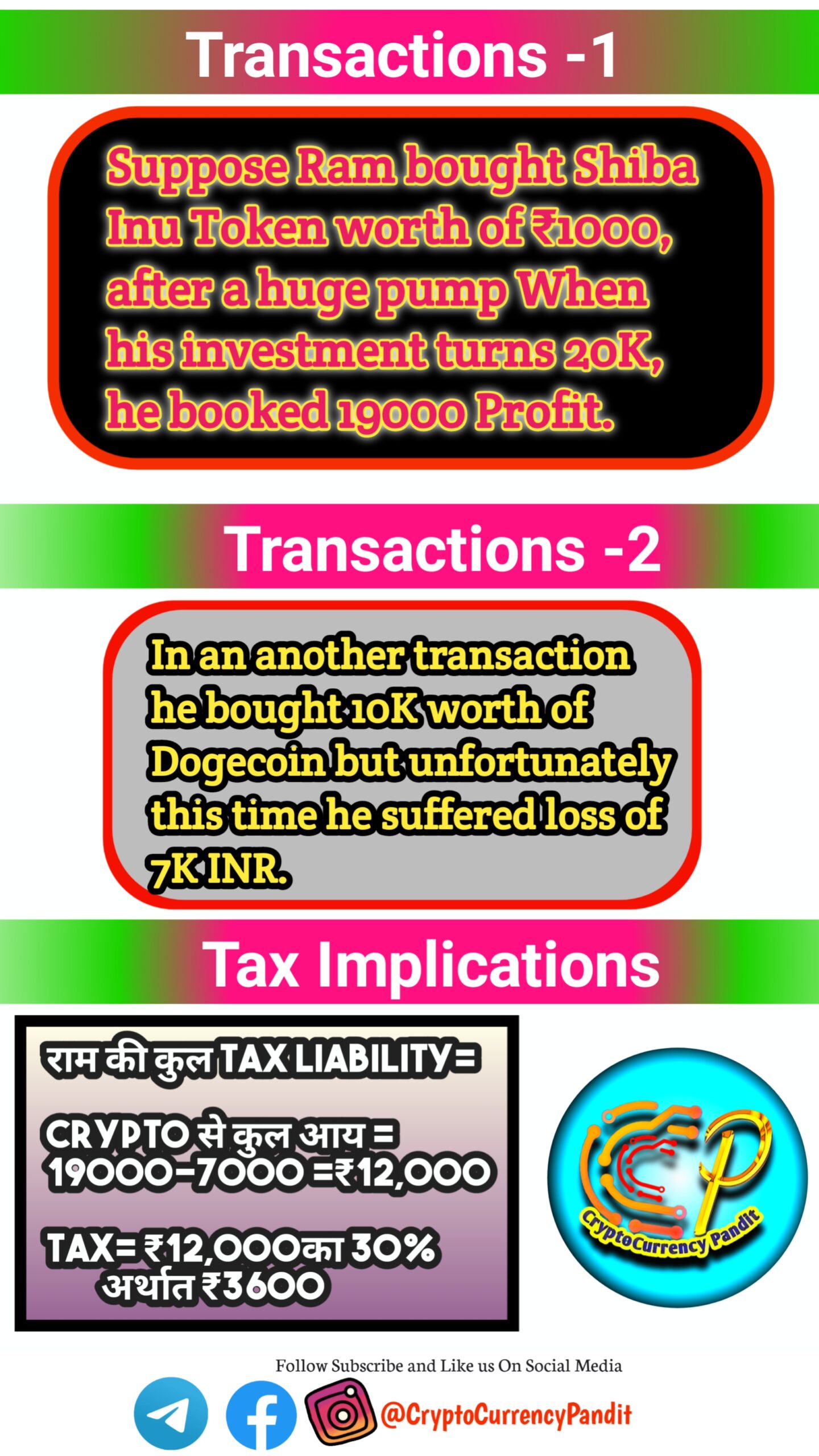

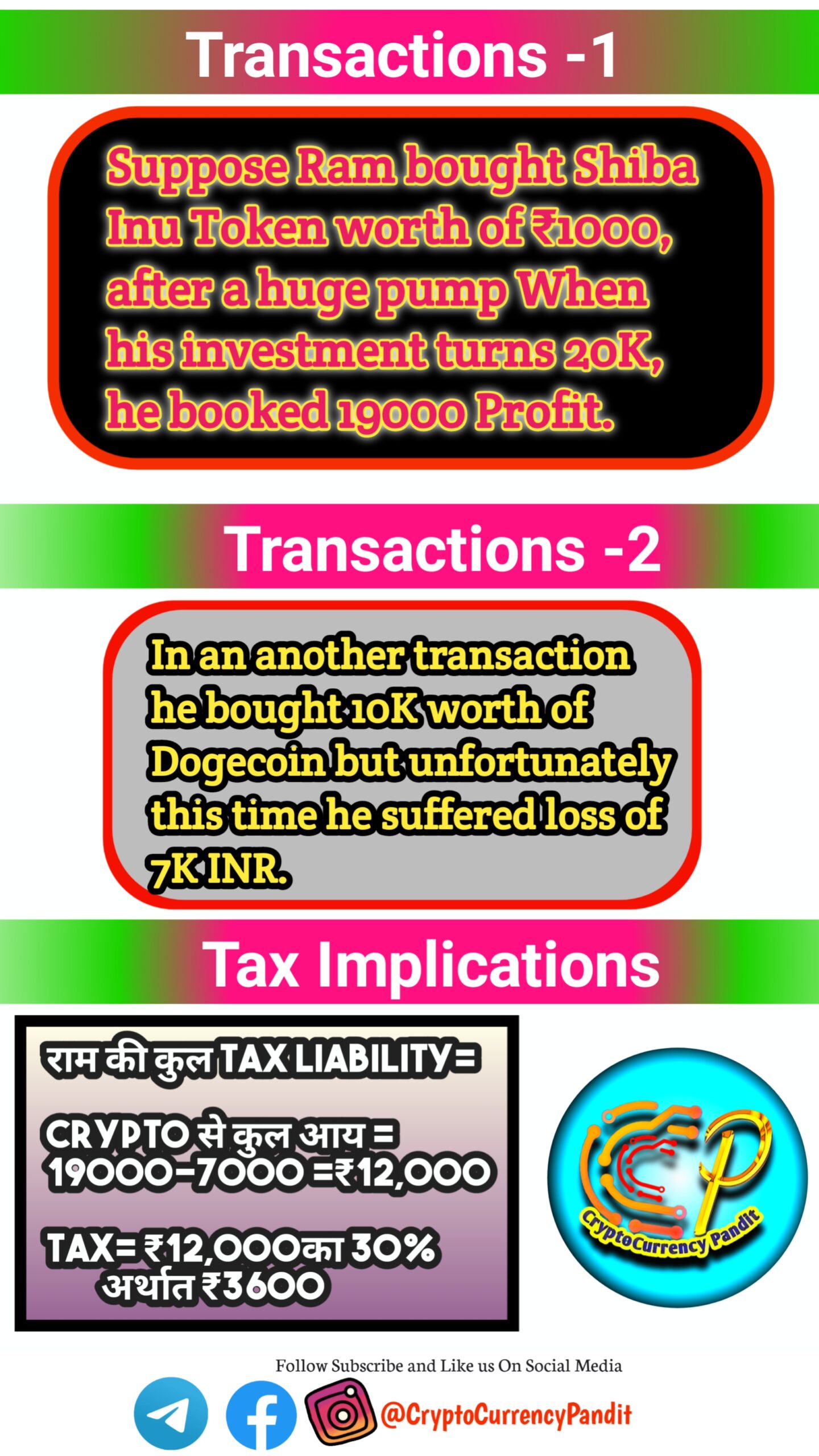

उदाहरण

18 लाख रुपये के वेतन वाले व्यक्ति पर विचार करें,

6 लाख रुपये के बिटकॉइन पर लाभ और

2 लाख रुपये के लाइटकोइन पर नुकसान

वह नुकसान घटा सकता है, और क्रिप्टो एसेट्स (बिटकॉइन और लाइटकोइन दोनों) की बिक्री से शुद्ध लाभ 4 लाख रुपये होगा।

31.2 प्रतिशत की प्रभावी कर दर के लिए 4 लाख पर 30%, साथ ही किसी भी लागू अधिभार (इस मामले में शून्य) और उपकर (1.2 प्रतिशत, या 30% कर का 4%) पर कर लगाया जाएगा।

18 लाख रुपये की उनकी वेतन आय पर लागू होने वाले आयकर स्लैब और दर को उस कर व्यवस्था द्वारा निर्धारित किया जाएगा जिसे उन्होंने वित्तीय वर्ष के दौरान चुना था।

शालिनी चौरसिया एक क्रिप्टो कंटेंट राइटर है, Shalini Cryptocurrency Pandit की सह संस्थापक हैं इनके पास इस क्षेत्र में दो साल से अधिक का अनुभव है। लेखन और अनुसंधान के जुनून के साथ, शालिनी ने अपने गहन विश्लेषण और जटिल विषयों की स्पष्ट व्याख्या के साथ क्रिप्टो समुदाय में अपना नाम बनाया है।

You may like

-

OctaFX पे सर्जिकल स्ट्राइक: ED ने अवैध ऑनलाइन ट्रेडिंग के लिए OctaFX के बैंक खाते से 21.14 करोड़ रुपये फ्रीज किया

-

Crypto Income Tax: इन निवेशकों का अब कटेगा TDS, इतने ट्रांजेक्शन पर देना होगा टैक्स, जानिए Crypto Tax Provisions

-

क्रिप्टोकरंसी बाज़ार में गिरावट का दिखने लगा असर, इन कंपनियों ने सैकड़ों कर्मचारियों को नौकरी से निकाला

-

If bitcoin is approved, inflation can become uncontrollable in India-D Subbarao Former RBI Governor of India

Crypto News

OctaFX पे सर्जिकल स्ट्राइक: ED ने अवैध ऑनलाइन ट्रेडिंग के लिए OctaFX के बैंक खाते से 21.14 करोड़ रुपये फ्रीज किया

प्रवर्तन निदेशालय (ईडी) ने OctaFX और उससे संबंधित संस्थाओं के बैंक खाते की शेष राशि को विदेशी मुद्रा प्रबंधन अधिनियम (फेमा) के तहत अंतरराष्ट्रीय दलालों के माध्यम से अवैध ऑनलाइन विदेशी मुद्रा व्यापार के मामले में 21.14 करोड़ की राशि को फ्रिज किया है।

Published

2 years agoon

September 30, 2022 8:27 am

OctaFX News :- प्रवर्तन निदेशालय (ईडी) ने OctaFX और उससे संबंधित संस्थाओं के बैंक खाते की शेष राशि को विदेशी मुद्रा प्रबंधन अधिनियम (फेमा) के तहत अंतरराष्ट्रीय दलालों के माध्यम से अवैध ऑनलाइन विदेशी मुद्रा व्यापार के मामले में 21.14 करोड़ की राशि को फ्रिज किया है। आज हम जानेंगे octafx legal or illegal in india, is octafx sebi registered is octafx legal in india 2022 octafx india office rbi approved forex broker in india, why octafx is not banned in india, octafx legal in india in hindi, is octafx copy trading legal in india

क्या हैं मामला

भारतीय रिजर्व बैंक ने बुधवार को एक ‘अलर्ट लिस्ट’ जारी की थी जिसमें OctaFX सहित 34 संस्थाओं के नाम थे, जो देश में फॉरेक्स में डील करने और इलेक्ट्रॉनिक ट्रेडिंग प्लेटफॉर्म को संचालित करने के लिए अधिकृत नहीं हैं।

इससे पहले, ईडी ने फेमा के नियमों के अनुसार कई OctaFX India Private Ltd और इंटरनैशनल ब्रोकर्स के माध्यम से अवैध ऑनलाइन फॉरेक्स ट्रेडिंग, जैसे OctaFX ट्रेडिंग ऐप और वेबसाइट www.octafx.com के मामले में संबद्ध व्यवसायों की तलाशी ली थी।

अलर्ट सूची में अल्पारी, हॉटफोरेक्स और ओलंप ट्रेड भी शामिल थे। एक बयान में, भारतीय रिजर्व बैंक (RBI) ने कहा कि निवासी व्यक्ति FEMA के संदर्भ में केवल अधिकृत व्यक्तियों के साथ और अनुमत उद्देश्यों के लिए विदेशी मुद्रा लेनदेन कर सकते हैं।

क्यों है निशाने पर OctaFX ?

OctaFX का सोशल नेटवर्किंग साइटों पर भारी मार्केटिंग किया जाता है और अपने प्लेटफार्मों पर ग्राहकों को लाने के लिए रेफरल-आधारित प्रोत्साहन संरचनाओं का उपयोग करता है। यह पता चला है कि उपयोगकर्ताओं से पैसा इकट्ठा किया जाता है और नकली संगठनों के माध्यम से फ़नल किया जाता है, आमतौर पर यूपीआई या स्थानीय बैंक लेनदेन के माध्यम से।

यह भी पढ़े :-

Trust Wallet Kya Hai? ट्रस्ट वॉलेट क्या हैं, यह कैसे काम करता हैं ?

इन निवेशकों और उपयोगकर्ताओं के साथ धोखाधड़ी करने के बाद, एकत्रित नकदी को एक ही समय में कई ई-वॉलेट खातों जैसे कि नेटेलर, स्क्रिल, या नकली इकाई बैंक खातों में स्थानांतरित कर दिया गया था। इसके अलावा, इस ट्रेडिंग ऐप पर कपटपूर्ण राशि का एक महत्वपूर्ण हिस्सा Zanmai Labs Pvt. Ltd. के माध्यम से क्रिप्टोकरेंसी और अन्य संपत्ति हासिल करने के लिए उपयोग किया गया था।

ज्ञात रहे Zanmai Labs Pvt. Ltd. भारतीय एक्सचेंज WazirX की पैरेंट कंपनी हैं !

Zanmai Labs Pvt. Ltd. वज़ीरक्स वॉलेट में भारतीय रुपये जमा करने के लिए बैंकिंग चैनल और एक पुल का काम करता है, जिसे बाद में Binance एक्सचेंज (केमैन द्वीप में स्थित एक क्रिप्टोक्यूरेंसी एक्सचेंज) में स्थानांतरित कर दिया जाता हैं !, जिसके परिणामस्वरूप क्रिप्टोकरेंसी के रूप में विदेशी कंपनियों को भारतीय नकदी का हस्तांतरण होता । ईडी ने एक बयान में कहा, “आगे की जांच जारी है।” (एएनआई)

OctaFX ट्रेड के लिए अनधिकृत

प्रवर्तन निदेशालय ने कहा

उक्त ऐप (OctaFX) और इसकी वेबसाइट को फॉरेक्स ट्रेडिंग में डील करने के लिए RBI (भारतीय रिजर्व बैंक) द्वारा अधिकृत नहीं किया गया है। विदेशी मुद्रा व्यापार का संचालन और संचालन (मान्यता प्राप्त स्टॉक एक्सचेंज पर नहीं किया जा रहा है) अवैध है, और फेमा विनियमों का भी उल्लंघन करता है

यदि निवासी व्यक्ति फेमा के तहत अनुमत उद्देश्यों के अलावा अन्य उद्देश्यों के लिए विदेशी मुद्रा लेनदेन करते हैं तो फेमा के तहत कानूनी कार्रवाई होगी। यदि विदेशी मुद्रा लेनदेन इलेक्ट्रॉनिक ट्रेडिंग प्लेटफॉर्म (ईटीपी) पर किए जाते हैं जो केंद्रीय बैंक द्वारा अधिकृत नहीं हैं, तो कानूनी कार्रवाई भी उत्तरदायी होगी। केंद्रीय बैंक ने कहा कि उसे कुछ ईटीपी की प्राधिकरण स्थिति पर स्पष्टीकरण मांगने के संदर्भ प्राप्त हो रहे हैं।

एक बयान में, आरबीआई ने कहा,

“इसलिए, आरबीआई की वेबसाइट पर उन संस्थाओं की ‘अलर्ट सूची’ डालने का निर्णय लिया गया है जो न तो विदेशी मुद्रा प्रबंधन अधिनियम, 1999 (फेमा) के तहत विदेशी मुद्रा में सौदा करने के लिए अधिकृत हैं और न ही विदेशी मुद्रा लेनदेन के लिए इलेक्ट्रॉनिक ट्रेडिंग प्लेटफॉर्म संचालित करने के लिए अधिकृत हैं ।”

सूची में उन संस्थाओं के नाम भी शामिल हैं जो इलेक्ट्रॉनिक ट्रेडिंग प्लेटफॉर्म (रिज़र्व बैंक) निर्देश, 2018 के तहत विदेशी मुद्रा लेनदेन के लिए न तो अधिकृत हैं और न ही विदेशी मुद्रा लेनदेन के लिए ईटीपी के लिए अधिकृत हैं।

कौन से Apps Illegal हैं फोरेक्स ट्रेड के लिए ?

अन्य नाम जिन्हें लाल सूची में शामिल किया गया है, वे हैं फॉरेक्स4मनी, ईटोरो, एफएक्ससीएम, एनटीएस फॉरेक्स ट्रेडिंग, अर्बन फॉरेक्स और एक्सएम। बैंक ने कहा, “सूची में नहीं आने वाली इकाई को आरबीआई द्वारा अधिकृत नहीं माना जाना चाहिए।”

आरबीआई ने कहा,

“जनता के सदस्यों को एक बार फिर आगाह किया जाता है कि वे अनधिकृत ईटीपी पर विदेशी मुद्रा लेनदेन न करें या इस तरह के अनधिकृत लेनदेन के लिए धन जमा न करें/ ना भेजे ।”

सेबी के अनुसार फोरेक्स ट्रेडिंग किस प्लेटफार्म पे किया जाये ?

सेबी द्वारा अनुमोदित प्लेटफॉर्म्स जैसे एंजेल ब्रोकिंग , मोतीलाल ओसवाल , कार्वी, ज़ेरोधा और कोटक इत्यादि हैं !

-

क्या Octafx सेबी में पंजीकृत हैं ?

Absolutely not ! नियम के अनुसार एक भारतीय नागरिक केवल ब्रोकर प्लेटफॉर्म पर व्यापार कर सकता है जो सेबी और आरबीआई द्वारा अनुमोदित हैं और केवल INR जोड़े जैसे USDINR, JPYINR, EURINR में व्यापार कर सकते हैं।

-

Octafx legal or illegal in india ?

OctaFX भारत में अवैध हैं इस पर ट्रेडिंग यूजर अपने रिस्क पर करता हैं ! उन प्लेटफार्मों पर व्यापार करना अवैध है जो सेबी या आरबीआई द्वारा अनुमोदित नहीं हैं। फेमा अधिनियम के तहत भारत में Non INR विदेशी मुद्रा पेअर का व्यापार करना अवैध है।

-

OctaFX के सीईओ कौन हैं?

Georgios D. Pantzis

-

क्या OctaFX हलाल है?

100% शरिया अनुपालन; सभी प्रकार के खातों के लिए उपलब्ध; आसान एक-क्लिक पंजीकरण; कोई दस्तावेज या अन्य पहचान प्रमाण की आवश्यकता नहीं है।

Crypto News

Crypto Income Tax: इन निवेशकों का अब कटेगा TDS, इतने ट्रांजेक्शन पर देना होगा टैक्स, जानिए Crypto Tax Provisions

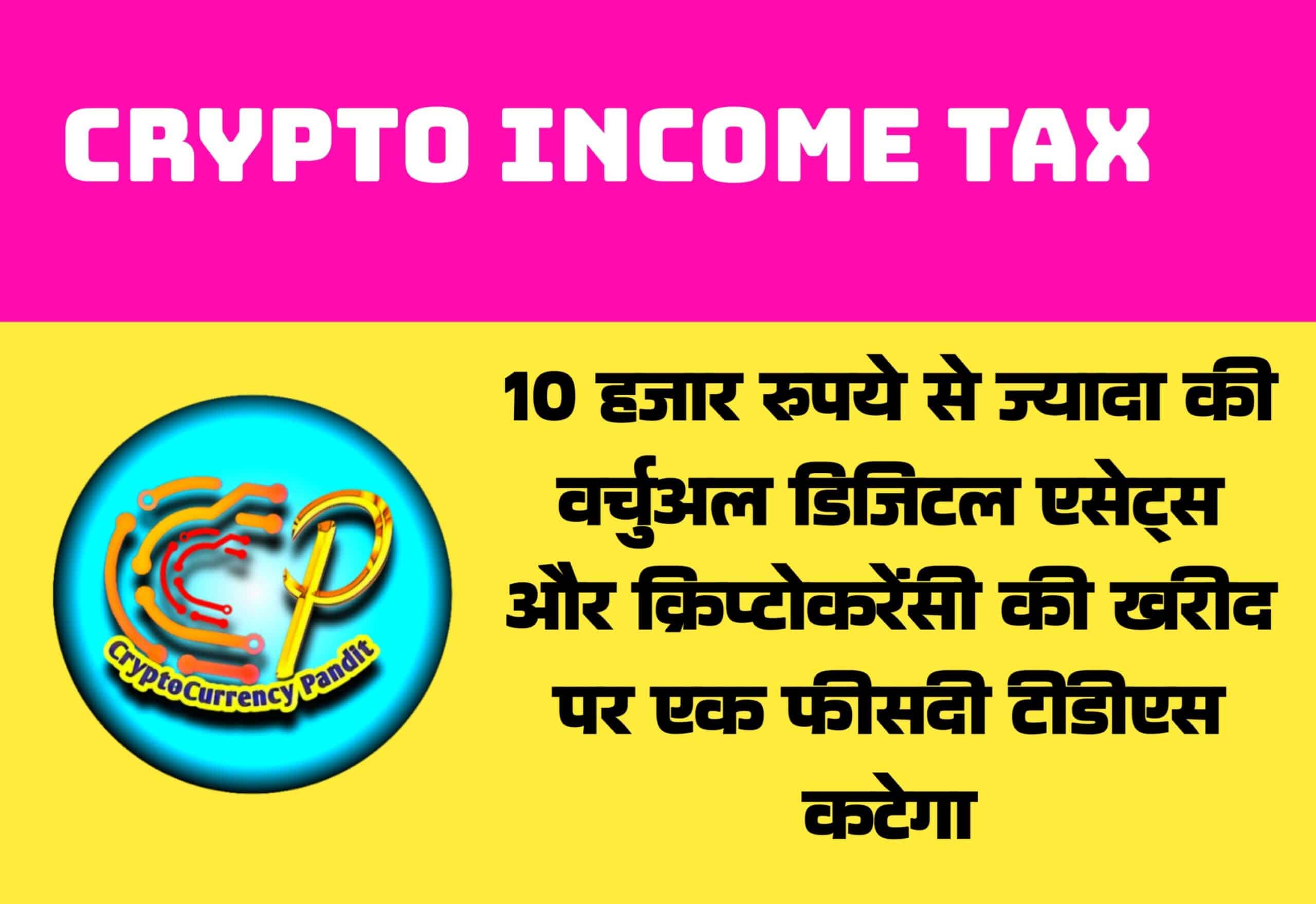

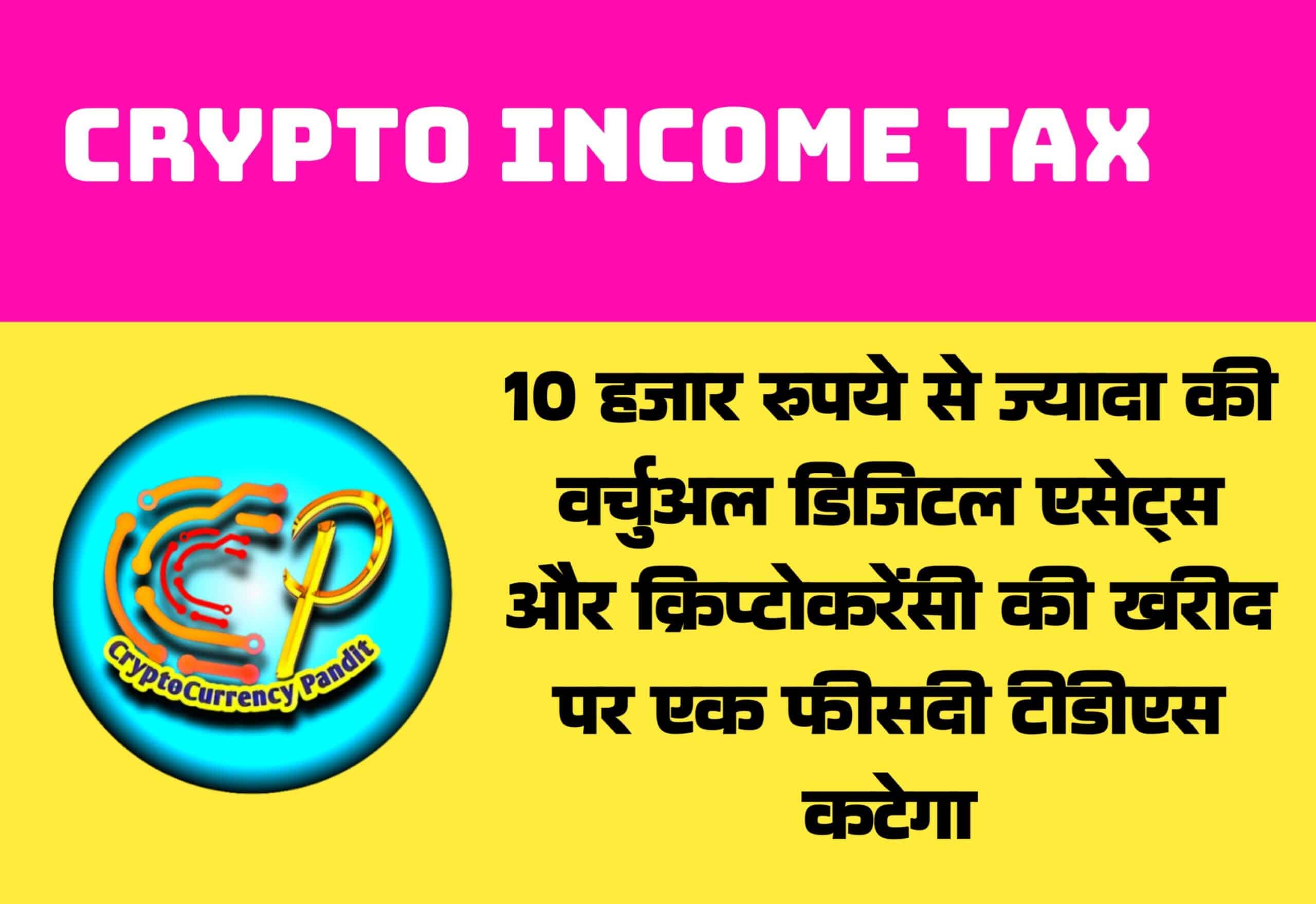

Crypto Income Tax नए नियम के तहत 10 हजार रुपये से ज्यादा की वर्चुअल डिजिटल एसेट्स और क्रिप्टोकरेंसी की खरीद पर एक फीसदी टीडीएस कटेगा. बता दें कि वित्त मंत्री निर्मला सीतारमण की ओर से पेश किए गए बजट 2022 में इसका ऐलान किया गया था. इसे फाइनेंस एक्ट 2022 के सेक्शन 194एस के तहत लाया गया था.

Published

2 years agoon

September 25, 2022 8:24 pm

Crypto Income Tax वित्त मंत्री निर्मला सीतारमण की ओर से पेश किए गए बजट 2022 में इसका ऐलान किया गया था. इसे फाइनेंस एक्ट 2022 के सेक्शन 194 एस के तहत लाया गया था

Crypto Income Tax

Bitcoin Price: आज के समय में जनता क्रिप्टोकरेंसी में भी जमकर निवेश कर रही हैं. इस निवेश से लोगों की अपनी कमाई अचानक से बढ़ने की आशा भी होती है.

हालांकि क्रिप्टोकरेंसी में निवेश करना काफी जोखिम से भरा रहता है. भारत में भी कई ऐसे निवेशक हैं जो क्रिप्टोकरेंसी में ट्रेड करते हैं.

जान लीजिए अब क्रिप्टोकरेंसी खरीदने वालों का जल्द ही टीडीएस भी कटने वाला है. Crypto Income Tax

केंद्रीय प्रत्यक्ष कर बोर्ड (Central Board of Direct Taxes- CBDT) ने क्रिप्टोकरेंसी को लेकर दिशानिर्देश जारी कर दिए हैं. ये नियम लागू हो चुके हैं.

नए नियम के तहत 10 हजार रुपये से ज्यादा की वर्चुअल डिजिटल एसेट्स और क्रिप्टोकरेंसी की खरीद पर एक फीसदी टीडीएस कटेगा. बता दें कि वित्त मंत्री निर्मला सीतारमण की ओर से पेश किए गए बजट 2022 में इसका ऐलान किया गया था. इसे फाइनेंस एक्ट 2022 के सेक्शन 194एस के तहत लाया गया था.

ITR में देनी होगी जानकारी

नए नियमों के मुताबिक इनकम टैक्स रिटर्न दाखिल करते वक्त क्रिप्टोकरेंसी के लेनदेन के बारे में भी बताना होगा और एक पेपर ट्रेल भी बनाना होगा. ऐसा करना क्रिप्टोकरेंसी खरीदने वाले और बेचने वाले दोनों के लिए प्रक्रिया को आसान करेगा.

एक्सचेंज पर TDS काटने की जिम्मेदारी

बिजनेस स्टैंडर्ड की एक खबर के मुताबिक टैक्स और कंसल्टिंग फर्म एकेएम ग्लोबल के टैक्स पार्टनर अमित माहेश्वरी ने बताया कि व्यावहारिक परिदृश्यों को CBDT ने अच्छे तरीके से कवर किया है. टीडीएस काटने की जिम्मेदारी एक्सचेंज को दी गई है. इससे रेगुलेटरी और उसके अनुपालन का बोझ उन पर बढ़ जाएगा. अर्थात Wazirx या CoinDCX या कोई भी Crypto Exchange जहां आप Trade करते हैं TDS काटने की जिम्मेदारी उन्हीं की होगी

खरीदार-ब्रोकर से कॉन्ट्रैक्ट कर सकता है एक्सचेंज

वर्चुअल डिजिटल एसेट्स का ट्रांसफर अगर एक्सचेंज के माध्यम से होता है तो इस मामले में अधिनियम की धारा 194एस के तहत टैक्स काटने की प्राथमिक जिम्मेदारी खरीदार की या फिर उसके ब्रोकर की होगी. ऐसे में एक ऑप्शन के तौर पर एक्सचेंज की और से खरीदार या उसके ब्रोकर के साथ एक लिखित समझौता भी हो सकता है.

इस समझौते में ये बात होगी कि ऐसे सभी लेनदेन के लिए एक्सचेंज तिमाही के लिए एक निर्धारित तारीख को या उससे पहले टैक्स का भुगतान करेगा. बता दें कि आयकर नियमों में निर्धारित तारीख को या उससे पहले तिमाही के ऐसे सभी लेनदेन के लिए एक्सचेंज को एक तिमाही विवरण (फॉर्म संख्या 26QF) भी दाखिल करना होगा.Crypto Income Tax

क्रिप्टो लाभ पर कर

क्रिप्टोकरेंसी में ट्रेडिंग से होने वाले लाभ पर अब खरीद की लागत के अलावा किसी अन्य खर्च के लिए बिना किसी कटौती के लाभ पर 30% की दर से कर लगाया जाएगा। इसके अतिरिक्त,

एक क्रिप्टो लेनदेन में नुकसान को दूसरे क्रिप्टो लेनदेन में लाभ के साथ सेट नहीं किया जा सकता है।

निर्मला सीतारमण

तो FY23 से, क्रिप्टो लाभ पर होल्डिंग अवधि के आधार पर बिना किसी रियायत के एक समान दर पर कर लगाया जाएगा।

भारत में क्रिप्टो उद्योग का भविष्य

पिछले कुछ वर्षों में भारतीय क्रिप्टो उद्योग में उतार-चढ़ाव का रहा है। भारत के सर्वोच्च न्यायालय द्वारा क्रिप्टो पर बैंकिंग प्रतिबंध को पलटने के बाद भी, क्रिप्टो उद्योग बैंकिंग पहुंच प्राप्त करने के लिए संघर्ष कर रहा है। इसके साथ साथ सरकार द्वारा क्रिप्टो को कराधान में शामिल करना इसकी वैधता को स्थापित करने में एक आशा को जगाता हैं ।

विभिन्न आय हो सकती है जो एक निवेशक को वेतन, परामर्श, पूंजीगत लाभ और उधार आदि जैसे क्रिप्टो में प्राप्त होती है। बजट 2022 ने इन आय के कराधान को स्पष्ट रूप से स्पष्ट नहीं किया, इसलिए मौजूदा प्रावधानों की व्याख्या करके एक निष्कर्ष निकाला जाना है।

निष्कर्ष

हालांकि क्रिप्टो परिसंपत्तियों के कराधान पर स्पष्टता एक स्वागत योग्य कदम है, उद्योग अभी भी क्रिप्टो पर आम सहमति और उचित विनियमन की प्रतीक्षा कर रहा है। सरकार बार-बार कह रही है कि क्रिप्टो कानूनी नहीं है, आरबीआई द्वारा उठाई गई चिंताओं को दर्शाता है। भारतीय क्रिप्टो समुदाय के लिए कठोर कर व्यवस्था और प्रतिबंधित बैंकिंग पहुंच का सामना करना मुश्किल होगा। Crypto Income Tax

हालाँकि, इसने क्रिप्टो पर कराधान की एक नई योजना पेश की। धारा 115बीबीएच को आभासी डिजिटल संपत्ति (VDA) के हस्तांतरण से होने वाले सभी लाभों पर 30% कर लगाने के लिए पेश किया गया था, जिसमें खर्च के लिए कोई कटौती या किसी भी नुकसान के समायोजन की अनुमति नहीं थी। इसके अलावा, धारा 194एस को कर आधार को व्यापक बनाने के इरादे से वीडीए के सभी हस्तांतरणों पर 1% पर टीडीएस काटने के लिए पेश किया गया था।

दोस्तो Crypto Taxation अभी पूरी तरीके से स्पष्ट नहीं है, धीरे धीरे नए नए Case Laws आयेंगे तो इसकी स्पष्टता बढ़ती जाएगी।

कोई भी सवाल हो तो कृपया कमेन्ट करे।

Indian Crypto Regulations

The Best CryptoCurrency Exchange in India बेस्ट क्रिप्टो एक्सचेंज इन इंडिया Reviews भारत में Crypto कैसे खरीदे?

इस लेख में आप भारत के The Best CryptoCurrency Exchange of India के बारे में जानकारी प्राप्त करेंगे, यहा CryptoCurrency Pandit (CCP) भारत के सभी Crypto Exchanges बेस्ट क्रिप्टो एक्सचेंज इन इंडिया के बारे में अपनी समीक्षा Review प्रकाशित कर रहा हैं।

Published

3 years agoon

January 22, 2022 8:25 pm

आजकल आप अखबार खोलते हैं और देखते हैं कि बिटकॉइन की कीमत ने एक और रिकॉर्ड तोड़ दिया है। इस समय हर जगह क्रिप्टो ही क्रिप्टो है! आज जानिए The Best CryptoCurrency Exchange of India, बेस्ट क्रिप्टो करेंसी ऐप, बेस्ट क्रिप्टो एक्सचेंज इन इंडिया और उनके Reviews और How to buy cryptocurrency in India. बेस्ट क्रिप्टो एक्सचेंज इन इंडिया की लिस्ट निचे दिया जा रहा हैं

👉👉 बिल्कुल सही सोचा आपने क्रिप्टोकरेंसी एक्सचेंजों के माध्यम से !

इस लेख में आप भारत के सर्वोत्तम The Best Crypto Currency Exchange of India के बारे में जानकारी प्राप्त करेंगे, इसके लिए आपको यहा Crypto-Currency Pandit (CCP) भारत के सभी बड़े Crypto Exchanges अर्थात बेस्ट क्रिप्टो एक्सचेंज इन इंडिया के बारे में अपनी समीक्षा Review प्रकाशित कर रहा हैं।

अगर आप निम्न सर्च कर रहे हैं तो यह लेख आपके लिए उपयोगी जानकारी प्रदान करेगा

best cryptocurrency exchange in india 2022

best crypto exchange in india with low fees

best app for crypto trading in india quora

best crypto exchange in india quora

best crypto exchange in india? – quora

top 5 cryptocurrency apps in india

best crypto exchange in world

cryptocurrency trading app in india

best cryptocurrency trading app

best cryptocurrency exchange in india 2022

क्रिप्टोकरेंसी App

भारतीय क्रिप्टो करेंसी

CoinDCX

फ्री क्रिप्टो करेंसी

बेस्ट क्रिप्टो करेंसी ऐप

WazirX

अगर आप भी Bitcoin, Ethereum, XRP, Shiba Inu, Dogecoin, Binance coin या ऐसी ही क्रिप्टोकरेंसी अथवा बाजार में उपलब्ध किसी भी Token या Coin में इन्वेस्ट करने की सोच रहे हैं और आपको जानकारी नहीं कैसे और कहां करना है, तो यह लेख आपके लिए है.

यहां हम पॉपुलर क्रिप्टोकरेंसी एक्सचेंज एप्स (भारत का सर्वोत्तम The Best CryptoCurrency Exchange of India) जो भारत में उपलब्ध हैं और भारतीय रुपये INR के बदले क्रिप्टोकरेंसी बेचते हैं उनकी लिस्ट और Review लेकर आए है, जिनके जरिए आप क्रिप्टोकरेंसी की कीमत जानने से लेकर उनका चार्ट देख कर अपना रिसर्च करके इन्हें खरीद और बेच भी सकते हैं.

भारत का सर्वोत्तम The Best CryptoCurrency Exchange of India बेस्ट क्रिप्टो एक्सचेंज

भारत में वर्तमान में चल रहे शीर्ष क्रिप्टोकरेंसी एक्सचेंजों की एक सूची यहां दी जा रही है :-

WazirX

यह एक्सचेंज सोशल मीडिया पर काफी चर्चा में बना हुआ है यह 85 लाख से ज्यादा यूजर्स के साथ भारत का सबसे तेजी से बढ़ने वाला और वर्तमान में भारत का तरलता या Liquidity के लिहाज से सबसे बड़ा क्रिप्टोकरेंसी एक्सचेंज ऐप है. इसे Best CryptoCurrency Exchange of India माना जाता है।

2018 में लॉन्च किया गया, वज़ीरएक्स भारत का सबसे बड़ा और सबसे भरोसेमंद क्रिप्टोकरेंसी एक्सचेंज है, जिसकी औसत रेटिंग 4.2 के साथ 10 Million से अधिक ऐप डाउनलोड हैं।

WazirX वैश्विक मुद्राओं के लिए Binance ऐप के साथ एकीकृत है

Pros

WazirX की स्थापना निश्चल शेट्टी और सिद्धार्थ मेनन ने की थी और इसे दिसंबर 2017 में लॉन्च किया गया था। वज़ीरएक्स उपयोग में आसान और सरल है, और यह User-friendly है।

भारत का सबसे बड़ा एक्सचेंज बेस्ट क्रिप्टो करेंसी ऐप

भारी Liquidity

सुंदर इंटरफेस

लगभग सभी TOP 10 Crypto Assets in terms of Market Capitalization बाजार में उपलब्ध हैं।

INR, P2P, USDT, BTC और WRX मार्केट

Order book की सुविधा

Native Currency WRX टोकन, जिसके उपयोग से ट्रेडिंग फीस में छूट

केवाईसी प्रकिया Fast और Smooth

WazirX की नवीनतम अनूठी विशेषता, स्मार्ट टोकन फंड STF, क्रिप्टो निवेशकों को विशेषज्ञ ट्रेडर्स को खोजने में मदद करती है, और उन्हें अपने क्रिप्टोकरेंसी पोर्टफोलियो का प्रबंधन करने देती है।

WazirX से Binance एक्सचेंज पर Token Transfer बिल्कुल फ्री।

INR Withdrawal की सुविधा सुपरफास्ट।

इसे The Best CryptoCurrency Exchange of India माना जाता हैं ।

Cons

INR Deposit चुनिंदा कुछ बैंकों से सिर्फ Netbanking से सम्भव।

Mobikwik से INR Deposit पर भारी फीस चार्ज किया जाता है।

जब मार्केट में भारी उतार-चढ़ाव आता है तब WazirX ठप्प हो जाता है। ऐसी भी रिपोर्ट मिली है कि उस दौरान फंड Deposit Withdrawal, ऑर्डर Cancellation, New Buy or Sale Order कुछ भी प्रोसेस नहीं होता है।

USDT ERC 20 Withdrawal Fee बहुत ज्यादा हैं कभी कभी यह $50 तक भी होता है।

INR Market में बहुत कम Tokens है।

ज़्यादातर Tokens की निकासी या Withdrawal की सुविधा उपलब्ध नहीं हैं।

सिर्फ स्पॉट मार्केट की सुविधा, मार्जिन या futures ट्रेडिंग की सुविधा नहीं।

P&L analysis की सुविधा नहीं।

Best Crypto Currency Exchange of India Reviews

WazirX में Account खोलने हेतु यहाँ क्लिक करके 👇👇।

CoinDCX Pro

CoinDCX क्रिप्टो निवेश शुरू करने के लिए एक बेहतरीन क्रिप्टो ऐप है. 7.5 मिलियन से ज्यादा भारतीय यूजर्स इस ऐप का इस्तेमाल कर रहे हैं. इसके जरिए बिटकॉइन (बीटीसी), एथेरियम (ईटीएच), और ऐसी ही टॉप क्रिप्टोकरेंसी में अपना निवेश शुरू कर सकते हैं. आप ऐप पर 200 से ज्यादा कॉइन को खरीद या बेच सकते हैं। बेस्ट क्रिप्टो एक्सचेंज इन इंडिया

दुनिया भर में क्रिप्टोकरेंसी की बढ़ती लोकप्रियता CoinDCX के भाग्य को बदलने वाली साबित हुई है। कंपनी ने अगस्त में $90 मिलियन जुटाए, कंपनी की मूल्यांकन अब लगभग $1.1 बिलियन हैं । इसके परिणामस्वरूप CoinDCX पहला भारतीय क्रिप्टो एक्सचेंज यूनिकॉर्न बन गया।

1/7 I am thrilled to announce @CoinDCX has become a #Unicorn—the first Indian crypto exchange to achieve this stature! Onwards & Upwards🦄🚀🚀

— Sumit Gupta (CoinDCX) (@smtgpt) August 10, 2021

Pros

सहज क्रिप्टो डैशबोर्ड आपके क्रिप्टो पोर्टफोलियो को ट्रैक करने में मदद करता है।

अनुभवी क्रिप्टो-ट्रेडर्स के लिए डिज़ाइन किया गया हैं ।

उच्चतम तरलता Highest Liquidity और न्यूनतम ट्रेडिंग शुल्क के साथ Seamless INR ट्रेडिंग अनुभव।

उपयोगकर्ता रीयल-टाइम ऑर्डर बुक का उपयोग कर सकते हैं और मार्जिन के साथ क्रिप्टो ट्रेडिंग के लिए परेशानी मुक्त क्रिप्टो ट्रेडिंग का आनंद ले सकते हैं।

फास्ट साइन-अप और केवाईसी

उपयोगकर्ता खातों पर अभेद्य सुरक्षा और BitGo द्वारा बीमाकृत धन की पूर्ण सुरक्षा

क्रिप्टोकरेंसी चार्ट और लाइव मूल्य को ट्रैक करने के लिए मूल्य अलर्ट की सुविधा

Application पर चुनने के लिए दो सौ से अधिक प्रकार की क्रिप्टोकरेंसी हैं।

इसके दो मोबाइल एप्लिकेशन हैं एक एकदम बेसिक ट्रेडर्स अर्थात Beginners के लिए हैं दूसरा Professional Users के लिए हैं ये सभी विशेषताएं इसे अन्य क्रिप्टोकरेंसी एक्सचेंजों के बीच एक लोकप्रिय नाम बनाती हैं।

अच्छी Liquidity

500 से अधिक बाजारों में 10x लीवरेज के साथ मार्जिन ट्रेडिंग और 20x लीवरेज ट्रेडों के साथ फ्यूचर्स शुरू करने वाला पहला और एकमात्र भारतीय क्रिप्टोकुरेंसी एक्सचेंज।

Staking, Lending, Farming भी उपलब्ध हैं।

यहां भी INR, USDT, BNB, BTC इत्यादि मार्केट उपलब्ध हैं

200 से ज्यादा Crypto Assets में ट्रेडिंग।

Cons

यहां केवल INR FIAT मुद्रा है और साइट पर कोई अन्य मुद्रा उपलब्ध नहीं है।

ज्यादा FIAT वैल्यू प्राप्त करने के लिए ग्राहकों को सत्यापन की आवश्यकता होती है।

Referral Program आकर्षक नहीं है क्युकी 5 BTC की ट्रेडिंग करने पर referral रिवार्ड मिलता है और आज के ज़माने में 5 BTC की ट्रेडिंग मतलब लगभग 2 करोड़ रुपये की ट्रेडिंग, जो कि practically स्मॉल और medium users के लिए सम्भव नहीं है।

CoinDCX Registration प्रक्रिया

CoinDCX वेबपेज पर जाएं और एक नए User के रूप में पंजीकरण करने के लिए साइन अप करें।

Registration Link For CoinDCX 👇👇

Zebpay

जेबपे सबसे पुरानी और पॉपुलर क्रिप्टोकरेंसी एक्सचेंज एप्स में से एक है. आप इस ऐप पर साइन अप करके और मोबाइल नंबर के जरिए पूरी केवाईसी डीटेल्स देकर ट्रेडिंग शुरू कर सकते हैं. इसके अलावा, ऐप रेफर-एंड-अर्न फीचर के साथ आता है. कंपनी के मुताबिक, उनके दुनियाभर में 50 लाख से ज्यादा यूजर्स हैं. बेस्ट क्रिप्टो एक्सचेंज इन इंडिया

उनके पास एक सरल ट्रेडिंग प्लेटफॉर्म और Beginners के लिए ऐप है जो उन्हें आसानी से समझने में मदद करता है।

Pros

Seamless INR Deposit और Withdrawal

Lightning-fast payments और Receipt

Good for beginners

Cons

Membership अर्थात सदस्यता शुल्क 0.0001 जोकि लगभग 340 रुपये प्रति माह आज के रेट से हुआ, यह अत्यंत अधिक है, किंतु यह सिर्फ Inactive users के लिए हैं।

क्रिप्टो में इंट्राडे ट्रेडिंग 0.10% शुल्क पर

बहुत ही कम Crypto Assets में ट्रेडिंग।

सबसे पुराने Crypto ट्रेडिंग Apps में एक होकर भी App में ज्यादा features नहीं।

Account खोलने हेतु यहाँ क्लिक करके 👇👇।

CoinSwitch Kuber

यह सबसे सुरक्षित क्रिप्टोकरेंसी ट्रेडिंग ऐप्स में से एक है. यहां आप 100 रुपये की शुरुआती निवेश से Bitcoin, Ethereum, Ripple जैसे 100 से ज्यादा क्रिप्टोस खरीद सकते हैं. इसमें सिंपल और यूजर फ्रेंडली इंटरफेस मिलता है. यूजर्स अपनी प्राइवेसी से समझौता किए बिना क्रिप्टोकरेंसी को सुरक्षित रूप से खरीद, बेच और एक्सचेंज कर सकते हैं. ऐप पर क्रिप्टो न्यूज का अपडेट भी मिलता है। बेस्ट क्रिप्टो एक्सचेंज इन इंडिया

इसकी सरल पंजीकरण और केवाईसी प्रक्रिया Beginners को जल्दी शुरू करने की अनुमति देती है। एक बार जब उपयोगकर्ता केवाईसी सत्यापन पूरा कर लेते हैं, तो वे सर्वोत्तम ट्रेडिंग दरें और एक्सचेंज प्राप्त कर सकते हैं। इसके अलावा, इसकी कोई Deposit और Withdrawal शुल्क नीति नहीं होने के कारण, कई ट्रेडर्स इसे सबसे अच्छा ट्रेडिंग प्लेटफॉर्म भी मानते हैं।

Pros

इसका उपयोगकर्ता के अनुकूल इंटरफेस Beginners के लिए आदर्श है।

ग्राहक सेवा अच्छी है।

उपयोगकर्ता एक नए ग्राहक को रेफ़र करके 50 रुपये मूल्य का बिटकॉइन कमा सकते हैं।

Cons

यहां केवल INR FIAT मुद्रा है

यह भारतीय निवासियों तक सीमित है।

क्रेडिट और डेबिट कार्ड से Money लोड नहीं होती हैं।

कोई ऑर्डर बुक नहीं हैं।

Buy-Sale रेट में काफी अन्तर हैँ, जो कि वास्तविक रेट से भी ज्यादा होता है।

यह दिन के कारोबार अर्थात Intra-day के लिए उपयुक्त नहीं है क्योंकि प्लेटफॉर्म में टूल्स की कमी है

CoinSwitch कुबेर में Account खोलने हेतु यहाँ क्लिक करके 👇👇।

Unocoin

यह भी भारत के सबसे पुराने क्रिप्टोकरेंसी एक्सचेंज ऐप्स में से एक है. इसका यूजर इंटरफेस काफी सिंपल है और यह ढेर सारे क्रिप्टोकरेंसी को सपोर्ट करता है. ऐप यूजर्स की प्राइवेसी का ख्याल रखता है क्योंकि यह फिंगर आईडी और पासकोड के जरिए से बायोमेट्रिक सिक्योरिटी फीचर्स प्रदान करता है. बेस्ट क्रिप्टो एक्सचेंज इन इंडिया

Pros

Unocoin प्लेटफॉर्म के बिटकॉइन टोकन उच्च सुरक्षा के लिए लेटेंसी रिजर्व में स्टोर किए जाते हैं।

Unocoin वॉलेट BTC, USDT और ETH की शक्तिशाली मुद्राओं का समर्थन करता है। वह देश जो यूनोकॉइन एप्लिकेशन पर बिटकॉइन, ETH या अन्य डिजिटल मुद्राएं खरीद सकता है, वह भारतीय उपमहाद्वीप के भारतीय बैंक खाता उपयोगकर्ता हैं।

ऑर्डर बुक की सुविधा प्रदान करता हैं।

Crypto से Mobile रिचार्ज और शॉपिंग websites के coupons ख़रीदने की सुविधा ।

Cons

Unocoin की सत्यापन प्रक्रिया नेविगेट करना काफ़ी कठिन है।

बिटकॉइन की कीमतें और लेनदेन शुल्क अन्य क्रिप्टो एक्सचेंज प्लेटफॉर्म की तुलना में महंगा ।

यह एक्सचेंज एक बार हैक हो चुका है।

Sign Up हेतु यहाँ क्लिक करके 👇👇।

उपरोक्त बड़े Exchanges के अलावा और भी बहुत से एक्सचेंज हैं जो भारत में Operative हैं उनके बारे में संक्षिप्त विवरण नीचे दिया जा रहा हैं।

BitBNS

यह प्लेटफॉर्म पीयर-टू-पीयर (पी2पी) शेयरिंग प्रदान करता है जो बिटकॉइन के व्यापार की अनुमति देता है। यह प्लेटफॉर्म किसी तीसरे पक्ष की भागीदारी के बिना क्रिप्टो के व्यापार की अनुमति देता है। Bitbns के पास 98+ क्रिप्टो सूचीबद्ध हैं जो उपयोगकर्ताओं को उन्हें सर्वोत्तम उपलब्ध दरों पर खरीदने और बेचने की अनुमति देते हैं।

BuyUcoin

BuyUcoin भी भारत की एक अग्रणी क्रिप्टोकरेंसी है। हाल ही में, ग्राहकों को क्रिप्टो में एसआईपी के रूप में भाग लेने की अनुमति देने के लिए आवधिक लेनदेन के कार्य को शामिल किया गया है। इसके अलावा, “सैंडबॉक्स” की सुविधा भारत में क्रिप्टो पर पूर्ण प्रतिबंध के जोखिम को रोकती है। हैक न करने योग्य सुरक्षा प्रदान करने के लिए, प्लेटफ़ॉर्म 95% निधियों को ऑफ़लाइन संग्रहीत करता है।

Giottus

यह प्लेटफॉर्म साइबर Theft से सुरक्षित है। यह इसके खिलाफ 100% बीमा प्रदान करता है जैसे CoinDCX

इसके अलावा, उन्होंने ग्राहकों की बचत के लिए बीमा कवरेज प्रदान करने के लिए वैश्विक कस्टोडियल सेवा प्रदाता बिट्गो के साथ सहयोग किया है। इसके अलावा, यह 24×7 मुफ्त तत्काल जमा और 10 सेकंड के भीतर संसाधित भारतीय मुद्रा की निकासी प्रदान करता है।

How to buy Cryptocurrency in India?

अब, जैसा कि हमें क्रिप्टोकरेंसी और क्रिप्टो एक्सचेंज की बेहतर समझ है, आइए जानें कि क्रिप्टो Coins कैसे खरीदें?

चरण 1: एक क्रिप्टो एक्सचेंज ऐप चुनें और वहां अपने ईमेल आईडी और मोबाइल नंबर के साथ रजिस्टर करें

चरण 2: केवाईसी और सत्यापन प्रक्रिया को पूरा करें

चरण 3: अपने बैंक खाते को क्रिप्टो एक्सचेंज से लिंक करें

चरण 4: UPI, डेबिट कार्ड, या एक्सचेंज में भुगतान के किसी अन्य उपलब्ध मोड का उपयोग करके पैसे को एक्सचेंज वॉलेट में जमा करें।

चरण 5: एक बार जब आपके वॉलेट में पैसा आ जाता है, तो आप बाजार मूल्य के अनुसार एक्सचेंज में सूचीबद्ध किसी भी क्रिप्टोकरेंसी को सीधे खरीद सकते हैं।

चरण 6: आप किसी भी समय एक क्रिप्टोकरेंसी को दूसरे के बदले में बेच या व्यापार कर सकते हैं।

चरण 7: HODL 😎

हम आशा करते हैं उपरोक्त दी हुई जानकारी से आप अपने लिए The Best Crypto Currency Exchange of India Reviews अपने जोखिम सहन करने की क्षमता को देखते हुए सबसे अच्छे Exchange का चयन कर सकते हैं। हमारे विचार में आप WazirX अथवा CoinDCX में से किसी एक का चुनाव कर सकते हैं अगर आप हेवी प्रोफेशनल Trader हैं तो दोनों का उपयोग कर सकते हैं।

Disclaimer

हम इस लेख में उल्लिखित किसी भी एक्सचेंज में आपसे क्रिप्टोकरेंसी खरीदने, बेचने का आग्रह Solicitation नहीं कर रहे हैं है। CryptoCurrencyPandit (CCP) और लेखक इस लेख में दी गई जानकारी के आधार पर होने वाले नुकसान और/या नुकसान के लिए दोषी नहीं हैं।

आप अपने विवेक से अपने लिए सबसे अच्छा एक्सचेंज सलेक्ट कर सकते हैं।

Thank you 😊

Crypto Hindi News

टिम ड्रेपर कौन है? क्या 2024 में बिटकॉइन 250,000 डॉलर तक पहुंच जाएगा?

टिम ड्रेपर कौन है- उद्यमी टिम ड्रेपर बिटकॉइन के बारे में उत्साहित हैं, भविष्यवाणी करते हैं कि इसकी कीमत $...

Ivan Bianco Livestream-क्रिप्टो यूट्यूबर ने लाइव स्ट्रीम में गलती से दिखाए प्राइवेट कुंजिया, किसी ने चुराए $60,000

Ivan Bianco Livestream-क्रिप्टो यूट्यूबर ने लाइव स्ट्रीम में गलती से दिखाए प्राइवेट कुंजिया, किसी ने चुराए $60,000 बाद में किये...

तुर्की में क्रिप्टो क्रांति – LIRA VS Bitcoin War

तुर्की में क्रिप्टो क्रांति - LIRA VS Bitcoin War - तुर्की में क्रिप्टो उपयोग के बारे में Kucoin सर्वेक्षण BITCOIN...

OMG ! XRP Short term Price Prediction $100 se $500 अगले 7 से 8 महीनो में

XRP Short term Price Prediction $100 se $500 अगले 7 से 8 महीनो में my price prediction is anywhere from...

कौन हैं फर्नांडो पेरेज़ अल्गाबा? क्यों और किसने की उनकी हत्या?

कौन हैं फर्नांडो पेरेज़ अल्गाबा ? क्रिप्टो प्रभावित फर्नांडो पेरेज़ अल्गाबा की दुखद मौत ने अर्जेंटीना को सदमे में डाल...

जॉन फोर्सिथ John Forsyth-Crypto News क्रिप्टो करोडपति की हत्या में नया मोड़- जॉन फोर्सिथ का अपहरण हुआ था

जॉन फोर्सिथ John Forsyth Crypto News परिवार का दावा है कि फोर्सिथ ने उन्हें चेतावनी दी थी कि वह "खतरे...

Bitcoin के लिए मुश्किल बन रहे सट्टेबाजी वाले मीम टोकन्स

क्रिप्टो मार्केट के जानकारों का मानना है कि फ्रॉग के कार्टून से जुड़े Pepe जैसे मीम टोकन्स से नेटवर्क में...

PEPE Coin में इतनी भारी गिरावट क्यूँ देखी जा रही हैं? It tumbles 65% in last 30 days.

PEPE Coin में इतनी भारी गिरावट क्यूँ देखी जा रही हैं? Over the past 24 hours, PEPE tumbled more than...

डॉगकोइन के साथ इनसाइडर ट्रेडिंग के लिए एलन मस्क के खिलाफ मुकदमा दायर Musk Dogecoin and Insider Trading

Musk Dogecoin and Insider Trading टेक टाइकून और दुनिया के सबसे अमीर व्यक्ति एलन मस्क पर कई मीम सिक्का निवेशकों...

Predictions

केक प्राइस प्रेडिक्शन 2023 और PancakeSwap ने 2023 में $100 मिलियन $केक को Circulation में से हटाया ।

Will Bitcoin Ever Recover?

क्रिप्टोकरंसी Terra Luna ने मचाया क्रिप्टो मार्केट में तबाही, जानिए कब होगी रिकवरी When LUNA Recovery In Hindi

एआरके इन्वेस्ट: Bitcoin का मुल्य $1.36 मिलियन। 1 ETH का मुल्य $180000 तक जाने की संभावना ।

How Much GARI Token Price Prediction in 2022-2025? गारी टोकन कैसे खरीदे? Why GARI Crashed ?

Prediction of Ric Edelman, Best-selling Author On Bitcoin in America

Trending

-

Crypto News1 year ago

Crypto News1 year agoमई 2023- DEFI TVL 4.3% गिरा और dApp बाज़ार 10% बढ़ा

-

Predictions3 years ago

Predictions3 years agoHow Much GARI Token Price Prediction in 2022-2025? गारी टोकन कैसे खरीदे? Why GARI Crashed ?

-

Centralised Exchanges2 years ago

Centralised Exchanges2 years agoTrust Wallet Kya Hai? ट्रस्ट वॉलेट क्या हैं, यह कैसे काम करता हैं ?

-

Bitcoin BTC News3 years ago

Bitcoin BTC News3 years agoकहानी बिटकॉइन की Story Of Bitcoin A2Z

-

Predictions1 year ago

Predictions1 year agoक्या Bitcoin $20K मूल्य से नीचे जा सकता है? एक विश्लेषण

-

Altcoin News2 years ago

Altcoin News2 years agoकेक प्राइस प्रेडिक्शन 2023 और PancakeSwap ने 2023 में $100 मिलियन $केक को Circulation में से हटाया ।

-

Predictions1 year ago

Predictions1 year agoXRP February 2023 Prediction

-

Altcoin News2 years ago

Altcoin News2 years agoAltcoin Kya hai | ऑल्टकॉइन क्या हैं | यह बिटकॉइन से कैसे अलग होता हैं?